¿Sabes en qué invertir?

Te presentamos las 5 ideas de inversión para esta segunda mitad del 2024

El segundo semestre de este año vendrá marcado por un cambio de política monetaria a nivel mundial, dando comienzo a nuevos recortes de tipos en las principales economías del mundo, que podrían favorecer a los índices bursátiles. Wall Street se encamina a un año histórico en el que las grandes compañías están impulsando a los principales índices del país. La desaceleración de la inflación, el incremento de los resultados corporativos y la fortaleza del empleo en EEUU nos permiten ser positivos en lo que queda de año. La política será otro de los puntos clave, mientras que en Europa todavía tenemos dudas sobre las consecuencias del resultado electoral en Francia, en EEUU Donald Trump es el claro favorito para volver a la Casa Blanca.

Te lo contamos en este vídeo

Idea 1: S&P500

¿Cómo invertir en el S&P500?

Los fondos de inversión cotizados o también llamados ETFs nos permiten replicar cualquier índice de referencia. En este caso, una de las mejores alternativas que encontramos en el mercado es el fondo cotizado de Invesco S&P 500 UCITS (EUR), que podremos encontrar en la plataforma XTB App bajo el nombre P500.DE, y que nos permitirá obtener por tanto la rentabilidad del índice.

Open Demo

Idea 2: Semiconductores

Nombre: VVSM.DE (VanEck Semiconductors euros)

¿Te imaginas que, de pronto, no pudieran fabricarse más smartphones? ¿Sabías que existe un material clave no sólo para el funcionamiento de estos dispositivos, sino también de los ordenadores, electrodomésticos, coches o videoconsolas? Los semiconductores o también llamados chips, son los materiales que permiten su funcionamiento, y que gracias a sus propiedades únicas, se han convertido en una parte indispensable de nuestras vidas.

¿Invertir en semiconductores en máximos?

La industria espera crecer a una tasa anual compuesta superior al 10% hasta 2030. Hasta ahora hemos visto el inicio de los chatbot, la computación en la nube o el Internet de las Cosas, pero esto se está extendiendo a otros mercados como el de la automatización industrial, la atención médica o los vehículos eléctricos. A medida que continuamos subidos a la ola de los avances tecnológicos, los semiconductores y la inteligencia artificial (IA) se sitúan a la vanguardia de esta evolución. El futuro de la IA está anclado en la creación de nuevos chips adaptados para IA, lo cual podría impulsar de nuevo su crecimiento. A diferencia de la anterior crisis de las puntocom, estas compañías están justificando trimestralmente su valoraciones con el crecimiento de sus beneficios.

¿Cómo invertir en semiconductores?

El mayor riesgo al que nos enfrentamos es el acertar en las empresas que mejor lo van a aprovechar durante los próximos años. Podemos inclinarnos por tanto, por analizar las ventajas competitivas de cada una y decantarnos por una compañía en concreto, como puede ser el caso de Nvidia. Sin embargo, la manera más eficiente de hacerlo es a través de un fondo de inversión cotizado o también llamado ETF, que nos permitirá replicar el sector en general. Una de las mejores alternativas que encontramos en el mercado es el fondo cotizado de VanEck Semiconductor con símbolo VVSM.DE.

Open Demo

Idea 3: Sector salud

Nombre: XDWH.DE (Xtrackers Health Care en euros)

El envejecimiento de la población, la búsqueda de una mejor calidad de vida y el crecimiento de los países está impulsando la demanda médica a nivel global. La pandemia nos ha dado muchas lecciones. No solo ha afectado a la salud en sí, lo vemos en las vacunas y los tratamientos, aunque también ha hecho que se valoren otras cosas, como es el caso de la investigación.

Razones para invertir en el sector

El sector invierte en Investigación y Desarrollo más que cualquier otra industria, superando el año pasado los 250.000 millones de dólares. Ejemplo de ello, son los tratamientos contra la obesidad y la diabetes. Actualmente más de 350 millones de personas en todo el mundo padecen estas enfermedades, una cifra que no para de crecer. Para 2035 la OMS estima que la mitad de la población mundial vivirá con sobrepeso u obesidad. Los avances tecnológicos y la reducción de costes están impulsando los ingresos de la industria y se espera que para este trimestre sus resultados crezcan a un ritmo superior al 20%. Además su carácter defensivo nos parece un catalizador importante ante un posible incremento de la volatilidad a nivel global.

¿Cómo invertir en el sector salud?

Uno de los fondos de inversión cotizados o también llamados ETFs más negociados en Europa es el ETF de Xtrackers Health Care con símbolo XDWH.DE que engloba en sus dos principales posiciones a Eli Lilly y Novo Nordisk. El resto de posiciones dentro del producto está altamente diversificado. Estados Unidos es el país con mayor ponderación, mientras que en Europa Suiza, Dinamarca y Reino Unido tienen las mayores posiciones.

Open Demo

Idea 4: Sector inmobiliario Europeo

Nombre: IPRE.DE (iShares European Property en euros)

¿Alguna vez has pensado que la vivienda va a seguir subiendo, pero te parece excesivo el mínimo de inversión que hace falta para adquirir un inmueble o que la falta de liquidez sea un problema? En los mercados financieros cotizan empresas que se dedican a la compra y promoción de viviendas, edificios, locales, oficinas o garajes para su posterior alquiler, y en las cuales podemos invertir.

¿Por qué invertir en el sector?

En Europa, esperamos varios recortes de tipos, escenario idílico para el inmobiliario. Al reducirse los costes de financiación, habrá más gente que quiere comprar, aumentando los beneficios de las empresas, aumentando el pago del dividendo, estrategia que podría beneficiarse ante la caída en la rentabilidad de los bonos, y que tiene un carácter más defensivo. Aunque la irrupción del trabajo remoto supone una amenaza, en Europa predomina el modelo híbrido. El mercado europeo de REIT cotiza con un descuento medio respecto al valor neto de sus activos superior al 30%, actualmente cuentan con tasas de ocupación en sus inmuebles por encima del 90%.

¿Cómo invertir en el sector?

Podemos invertir en acciones de empresas ligadas al sector o a través de un fondo de inversión cotizado o también llamado ETF. La ventaja de hacerlo en los mercados financieros en lugar de en inmobiliario físico, es que la inversión inicial es mucho más asequible, las comisiones inferiores, la liquidez es inmediata, reduciendo el riesgo puesto que principalmente con el ETF vamos a poder diversificar a nivel de negocio y país dentro del producto. En términos de comportamiento la historia ha mostrado que las empresas del sector, tienen en el corto plazo una correlación más estrecha con los mercados financieros, aunque en el largo plazo muestran mayor similitud con la evolución del sector inmobiliario. Una de las mejores alternativas que encontramos en el mercado es el fondo cotizado de de iShares European Property Yield UCITS (EUR) bajo el símbolo IPRE.DE

Open Demo

Idea 5: Oro

Nombre: EGLN.UK (iShares Physical Gold en euros)

El oro es uno de los metales preciosos más populares del mundo y un activo financiero de gran interés en las épocas de recesión y volatilidad. Este material se considera un activo refugio por su capacidad de mantener su valor durante los periodos de crisis.

¿Hasta dónde llegará el precio del oro?

Creemos que el oro está preparado para iniciar un nuevo repunte alcista. Durante los últimos años ha estado impulsado por el temor a una recesión, los conflictos geopolíticos y el aumento de la inflación. Recientemente han sido las compras de los bancos centrales en su deseo de diversificar sus reservas en dólares y los pequeños inversores chinos recelosos del sector inmobiliario y de la bolsa, los que lo han llevado a cotizar a máximos históricos. Además de suponer una reserva de valor frente a la continua depreciación de las monedas tradicionales, es una fuente de liquidez en momentos donde aumenta la volatilidad. También se espera que se beneficie del recorte de tipos, ya que a diferencia de los bonos, el oro no ofrece un rendimiento fijo, por lo que a medida que caigan las rentabilidades de los bonos, más inversores volverán a comprar oro.

¿Cómo invertir en oro?

Existen varias formas de invertir en oro, aunque la que va cobrando cada vez más protagonismo en los mercados financieros es a través de ETFs. Los inversores no poseen físicamente el oro, pero obtienen exposición a la materia prima, ya que la mayoría de los ETFs poseen lingotes de oro. Como resultado, los ETFs siguen el valor del mercado del oro y cualquier cambio en el precio del oro se refleja en un precio de mercado cotizado en bolsa. Entre las mejores opciones encontramos el ETF de ishares Physical Gold con el símbolo EGLN.UK.

Open Demo

¿Cómo combinar estas ideas?

Open Demo

Idea de inversión 1

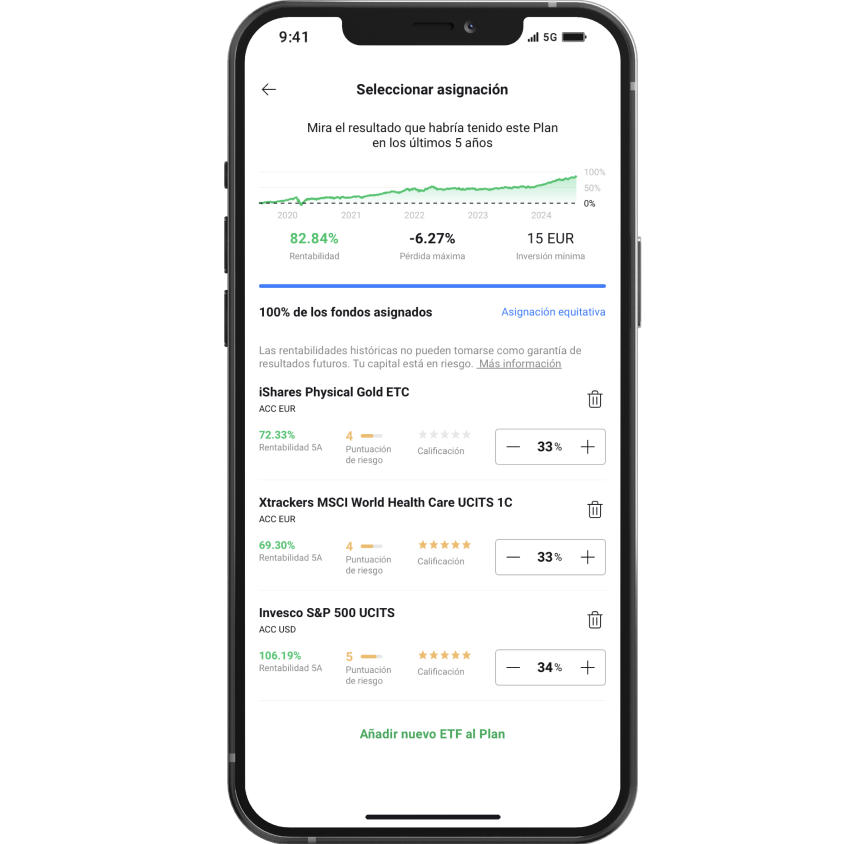

S&P 500 + Sector salud global + Oro

En este ejemplo de plan de inversión mostramos una combinación de tres ETFs, que nos permitirán replicar el comportamiento del S&P 500, del sector salud, y del activo refugio por excelencia, el oro.

En los últimos 5 años la rentabilidad que hubiéramos obtenido con este plan de inversión es del 82,84%, siendo principalmente en este 2024 cuando podemos observar una subida superior, motivado por las grandes subidas de las empresas tecnológicas y los récords en el precio del oro. La pérdida máxima que hubieran alcanzado estos ETFs de manera conjunta sucedió en 2020 con una caída del -6,27%.

Seleccionando una asignación equitativa entre los tres ETFs vemos que la composición final de este plan de inversión EEUU predomina sobre el resto de países. Debido a la composición del sector salud, hay también ponderación a empresas europeas.

|

ETF |

Ponderación |

|

Invesco |

34% |

|

Xtrackers |

33% |

|

iShares |

33% |

Open Demo

Ejemplo de Plan de Inversión 2

S&P 500 + Semiconductores + Oro

En este plan de inversión mostramos una combinación de tres ETFs diferentes que nos permitirán replicar por un lado el comportamiento del S&P 500, el sector de los semiconductores y finalmente el oro.

En este plan de inversión podemos ver que la rentabilidad de los últimos cinco años sube hasta alcanzar el 88,03%. El motivo principal a diferencia del anterior plan de inversión es que en este caso los semiconductores han tenido un comportamiento excepcional, siendo desde hace tiempo el principal motor de crecimiento en los principales selectivos de Estados Unidos.

Podemos observar también que estos movimientos han llevado a que la pérdida máxima de apenas un -0,02% inferior a lo comentado en el plan anterior, precisamente ante el crecimiento que ha tenido este sector en los últimos años.

|

ETF |

Ponderación |

|

Invesco S&P 500 P500.DE |

34% |

|

VanEck Semiconductores VVSM.DE |

33% |

|

iShares Oro EGLN.UK |

33% |

Open Demo

Investment Plan Idea 3

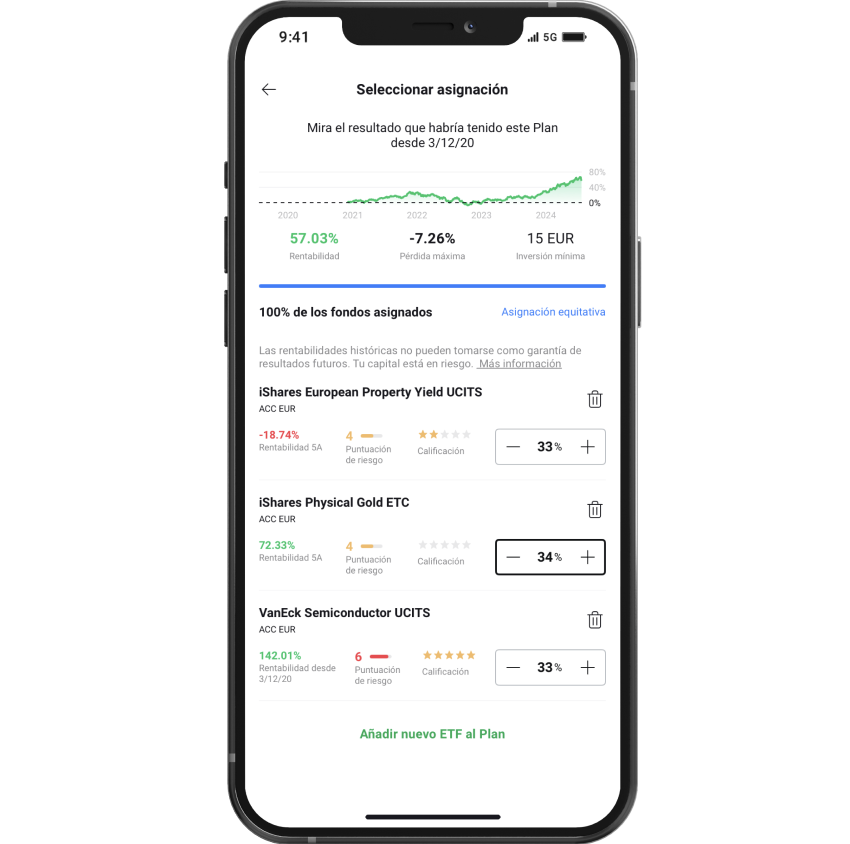

Semiconductores + Sector salud + Inmobiliario

En este plan de inversión mostramos una combinación de tres ETFs diferentes que nos permitirán replicar el comportamiento del sector de los semiconductores, del sector salud y del inmobiliario europeo.

En este plan de inversión podemos ver que la rentabilidad de los últimos cinco años es del 57,03%, moderadamente por detrás de las dos alternativas previas planteadas. En este caso, las caídas del inmobiliario en Europa de los últimos años ante las subidas de los tipos de interés ha sido el principal motivo de esta diferencia.

Al igual que ocurre en los anteriores ejemplos la pérdida máxima asimilada en este plan de inversión ocurre en 2020 y en este caso concreto ha sido del -7.26%. EEUU sigue siendo el país con mayor relevancia dentro del plan, aunque Europa tiene una parte importante en la composición del plan.

|

ETF |

Ponderación |

|

VanEck Semiconductores VVSM.DE |

33% |

|

Xtrackers Sector Salud XDWH.DE |

34% |

|

iShares Inmobiliario IR |

33% |

Open Demo

Invertir en Bolsa pagando comisiones es cosa del pasado...

Si inviertes en Acciones o estás pensando empezar, ven a XTB y disfruta de nuestra tarifa 0€

No pagarás comisiones de compra y venta en Acciones de cualquier mercado con un límite de 100.000€ de nominal al mes. A partir de ese nivel se cobrará un 0.20%

¿A qué esperas? Aprovecha la ocasión y hazte Cliente de forma totalmente online en menos de 15 minutos: